一切都指向Facebook的下一站——每股达到350美元

编者按:本文来自微信公众号“猛兽财经”(ID:mengshoucaijing),作者:猛兽财经。

Facebook的股价最近突破了我们早先设定的300美元的目标价。

尽管出现了反弹,但Facebook仍以优异的财务状况,继续展现出一些最具吸引力的增长指标。

Facebook股价仍被低估,保持了两位数的回报潜力。

尽管监管政策风险依然存在,这可能会拖累Facebook在重新启动时股价的上涨,但Facebook的下一站将最终达到每股350美元。

Facebook(股票代码:FB)是我们一直以来最喜欢的成长型股票之一,过去一年里,我们一直在积极敦促投资者考虑购买它。几天前,Facebook的股价确实突破了300美元的关口,创下了历史新高。

当时,Facebook的股价显然最终会得到应有的关注,因为尽管公司在不断滚雪球,但相对于科技行业而言,Facebook的估值一直相对较低。

坦率地说,尽管目前股价接近历史高点,但Facebook的股价仍是行业中最具吸引力的股票之一,以合理的价格为投资者提供了令人兴奋的增长。由于科技股的估值已经达到了荒谬的倍数,我们认为Facebook相对便宜,继续为未来提供一个回报丰厚的投资理由。

在这篇文章中,我们将提醒投资者Facebook的增长和财务状况之美;评估股票的估值、潜在回报和内在股价,以及总结一下为什么Facebook的股价最终会涨到350美元/股。

Facebook的增长和财务状况

长期以来,人们反对Facebook增长的理由是它的用户基础。主流媒体一直将该平台描述为一个滞后的平台,许多用户出于安全和其他各种考虑,删除了自己的网上资料。这种担忧在2018年“剑桥分析”丑闻期间达到顶峰。

与此同时,Facebook的实际数据一直在持续增长,没有一个季度的用户数量少于下一个季度。尽管Facebook不断努力删除虚假账户,但该平台仍在以每季度约1亿的速度新增用户,目前每月活跃用户为27亿。

来源:Facebook公开资料

事实上,在Facebook最新的收益报告中,该公司的核心平台不仅显示出了非凡的韧性,而且其增长率也没有显示出任何放缓迹象。

Facebook的整个应用系列也在快速增长,截至2020年6月30日,每月活跃用户达31.4亿,同比增长14%。

在我们看来,凭借其应用程序用户基础的蓬勃发展,该公司得以打造出华尔街最具吸引力的一些财务数据。由于广告商不断利用数字广告的优势,广告收入每年都在不断增长。可以理解的是,尽管Facebook的销售增长已经放缓,但目前的增长率仍保持在相当可观的20.1%。

我们想强调的是,Facebook的LTM(最后12个月)为20.1%的增长更令人印象深刻,尤其是当我们考虑到:

* 该公司的市值超过8000亿美元。不过,它并没有显示出成熟的迹象。

* 这段时期包括新冠肺炎疫情发生的几个月,在此期间,全球广告预算大幅削减,100多家大公司因Facebook“处理仇恨言论”而抵制Facebook。

在抵制期间,Facebook股价飙升了约23%。抛开政治不谈,这一点也不令人惊讶。就投资回报率而言,Facebook为广告客户提供了最好的平台之一,坦率地说,还有少数几个与之竞争的平台。

在高达80%的毛利率的推动下,Facebook的盈利能力将继续保持强劲的状态。在过去的四个季度里,Facebook已经达到了创纪录的盈利水平,盈利235.2亿美元。因此,Facebook的资产负债表非常健康,号称现金近600亿美元,长期债务为零。

估值、未来回报、内在价值

估值

Facebook相对于科技股的持续低估是一把双刃剑。一方面,多头能够不断地以低价买入股票。另一方面,持有这只股票通常会让投资者感到失望。由于丑闻、担忧和其他各种原因,Facebook的声誉受到了影响,被投资者多次抛售,这有时让人非常不安。

因此,Facebook的估值一直相对温和。值得注意的是,在3月份疫情期间的抛售,使得Facebook股价接近15倍的预期收益,这是完全不合理的。因此,我们仍然相信市场对Facebook的看法仍然不准确。

未来收益

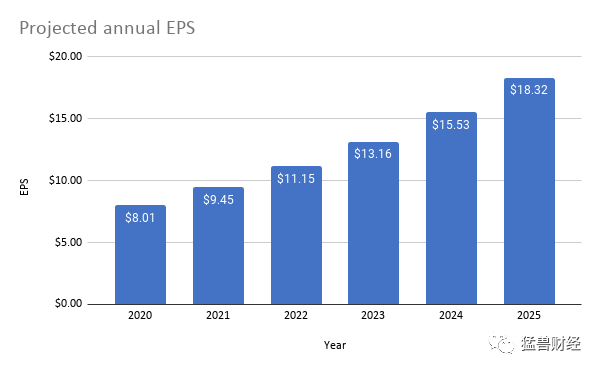

在接下来的三年里,分析师预计Facebook的每股收益将以每年约25%的速度增长,这是合理的,因为盈利的增长应该快于收入的增长(规模经济、股票回购、利润率扩张等)。

虽然每股收益的增长最终可能会更大,但我们总是试图谨慎地估计,因此,我们估算中期每股收益复合年增长率为18%。

基于这一增长率,每股收益的年度数字大致应该如下所示:

现在让我们考虑基于该公司当前282.73美元的股价,Facebook的每股收益预期以及各种中期估值倍数的多种未来回报情况。

正如下表所示,即使股票估值保持在适度水平,投资者仍可预期中期内实现两位数的年化回报。此外,Facebook的安全边际也很好地说明了这一点,因为即使估值进一步缩水(比如市盈率为23倍),投资者的回报仍然是可以接受的。

内在价值

关于基于公司的内在价值来评估公司的价值,我们将使用DCF(贴现现金流)模型,使用公司的自由现金流生成。在过去的五年里,Facebook实现了23.4%的自由现金流复合年增长率。

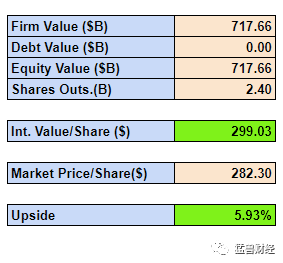

由于Facebook的资产负债表上没有长期债务,我们的WACC直接就是我们的权益成本,约为7.78%(假设无风险回报率为0.72%,相当于10年期国债)。

此外,我们从合理的2020财年自由现金流估算为160亿美元(H1-2020财年现金流估算为78亿美元)开始,假设略微减速向前推进,我们估计了以下数字。

代入这些数字,我们得到了以下结果:Facebook的每股内在价值接近300美元,这意味着以目前的价格计算,其股价被低估了约6%。

但我们需要强调的是,这种估值方法可能无法补充Facebook的价值,因为Facebook还没有筹集到任何长期债务,并实行了低调的回购。在这种特殊模式下,缺乏债券发行和大量回购可能会削弱Facebook股票的价值。

总体而言,Facebook的股价继续被低估,尽管最近有所回升,但该股仍保持着中期两位数的复合年增长率回报潜力。

结论和风险

在我们看来,Facebook是一个了不起的公司,多年来一直管理良好。我们相信,该公司的股票提供了令人兴奋的增长前景,同时其股价处于合理的——便宜了许多倍——的估值水平。虽然我们仍然非常看好该公司的未来,但投资者应该意识到围绕该股票的风险。

Facebook的股价一直受到媒体的挑战,媒体一直在审查该公司的道德准则、仇恨言论的处理方式、隐私政策以及其他各种与监管相关的问题。其结果是,尽管Facebook的基本财务表现非常出色,但该股仍可能轻易地横盘、调整,就像之前发生的那样。

根据我们谨慎的增长预期,一切都指向Facebook的下一站——每股达到350美元。

不过,耐心是关键,因为Facebook的股票在过去也曾经历过一定程度的波动。相信Facebook长期增长故事的投资者无需担心,因为管理层正在引领未来。比如Facebook计划在其平台上扩大结帐功能,这个消息令人兴奋。我们会继续持有Facebook,并在可能的下跌时谨慎地增加持仓。

以上仅作为投资交流,不代表投资建议。