狂飙的融创慢下来之后还是当年的融创吗?

编者按:本文来自微信公众号“融中财经”(ID:thecapital),作者:Alicia。

毋庸置疑,房地产是今年受疫情影响最严重的行业之一,投资和销售两端均受重创。

在持续收紧的房地产政策压力下,房地产无论是开发端还是销售端的增速均同比大幅下滑。根据国家统计局数据显示,2020年前9个月,我国房地产开发投资完成额累计同比增长5.6%,低于去年同期4.9个百分点;商品房销售额同比增加3.7%,低于去年同期3.4个百分点。

资本市场同步反映了地产行业的基本面。截至2020年10月29日,申万28个一级行业中,房地产行业指数下滑8.44%,在所有行业中排名倒数第二,仅稍好于采掘业(下滑11.67%。)

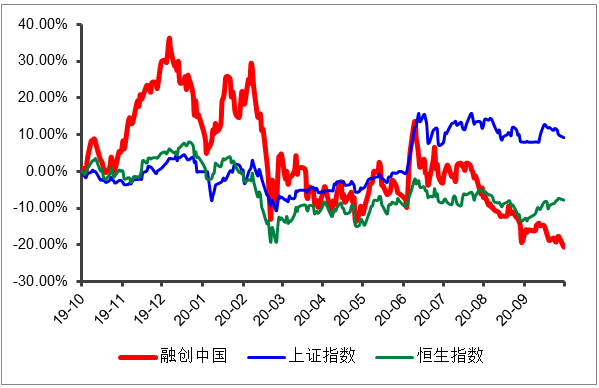

而在香港上市的内房股融创中国(1918.HK)今年以来股价下滑严重,下滑了37.26%,大大低于同期恒指(-13.18%)和沪指(7.27%)的表现。

作为中国排名前五的房地产公司,融创中国似乎走到了十字路口。

图表 1:今年以来融创中国与沪指、恒指股价走势图

数据来源:Wind,融中财经整理

一路狂奔,不断并购,做大营收

不想当将军的士兵不是好士兵。

融创孙宏斌作为地产界的 “另类”,就是通过高周转、买买买的手段,来迅速做大公司。

2014-2019年六年间,被孙宏斌先后列入购买清单中的并购标的包括绿城中国、佳兆业、雨润、融科智地、乐视、万达、泛海控股、新湖中宝、环球世纪和时代环球等企业的股权或项目。

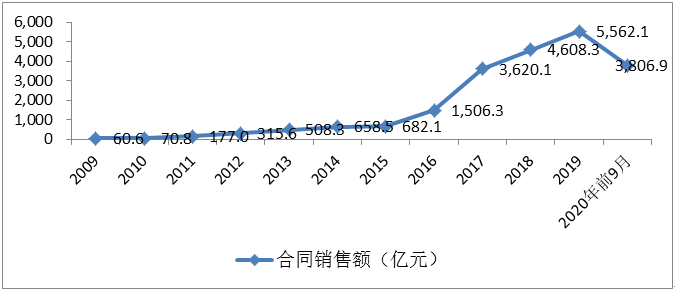

买买买的手段,当然为融创带来了合同销售额的快速飞涨。2009年,融创的合同销售额仅为60.6亿元,而到了2019年,这一数值涨到了5562.1亿元,十年间,合同销售额扩大了超过90倍,迅速成为房地产的Top5。尤其是在2016年和2017年,融创开启了“蒙眼狂奔”的模式,每年的合同销售额涨幅超过100%。

图表 2:2009年-2020年前9月合同销售额(亿元)

数据来源:Wind,融中财经整理

合同销售额的迅速做大,除了给融创带来排名的上升外,还带来了实实在在的利润。

2016年至2019年,融创的营收从356.6亿元快速上升到1719.7亿元,年均复合增速接近70%,市值也随之飙升至1300多亿港币。净利润从2016年的24.8亿元快速上升到2019年的260.3亿元,年均复合增速接近120%。业绩不可谓不漂亮。

而到了2020年,融创之前一路蒙眼狂奔的模式似乎行不通了,各项指标尽显颓势。

除了营收、净利润受疫情影响出现正常的下滑外,融创的净资产收益率(ROE)也出现了明显的下滑,从上年的37.21%下滑到2020年的12.17%;资产周转率也从2019年的0.21迅速下滑到2020年的0.08。这表明融创中国的营运能力在今年严重滑坡。

图表 3:2016年-2020年上半年公司经营指标一览

数据来源:Wind,融中财经整理

高速扩张存隐患、踩红线

现代管理学之父PeterF. Drucker曾经说:“目前快速成长的公司,就是未来问题成堆的公司,很少例外。合理的成长目标应该是一个经济成就目标,而不只是一个体积目标。”

这句话用在融创身上是再贴切不过了。

今年,国家为了降低房地产的风险,提出了三项财务指标,即剔除预收账款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1倍。

从融创中国的半年报来看,融创中国剔除预收款后的资产负债率为62.14%,净负债率为149%,现金短债比为0.86,净资产负债率和现金短债比踩了两个,而且其资产负债率也是勉强过关。

除了三条红线,拿地销售比是否过高和经营性现金流情况也将作为监管机构考察的重要指标。

融创的经营活动产生的现金流量近年来表现得也是差强人意。

2016年,融创中国的经营活动现金流净额为46.2亿元,2017年达到历史峰值751亿元,之后一路下滑,2019年,这一数值已下滑到272.5亿元。表明融创近几年的高速成长为负债经营。

图表 4:2016年-2020年上半年经营活动产生的现金流量净额(亿元)

数据来源:Wind,融中财经整理

从净负债率和现金短债比超红线来看,融创短期内存在着较大的偿债压力。一旦有风吹草动,可能会陷入当年顺驰资金链断裂的风险。

孙宏斌很显然已经发现了这一问题,2020年主动降速。

孙宏斌表示,2020年,融创中国重点做三件事儿:调融资结构;降融资成本和负债率;谨慎拿地。

融创中国将2020年的净负债率目标定为120%,并表示,到明年这一数值将控制到100%以下。

为了保持公司的持续经营,融创走上了和其他房企同样的道路,发行债券融资。由于国内对房企发债卡的较紧,于是,很多房企开始发行美元债券。

2017年以来,融创中国选择海外发债。特别是2019年,公司先后5次发行了美元债券,总金额达到34亿美元,平均借款利率为7.8%,高于同期绿城等房企的海外融资成本。从融创中国的债务结构来看,2019年底,融创借贷总额为3222.7亿元,其中一年内到期借贷为1357.3亿元,长期借贷为1865.4亿元。现金为779亿元,现金覆盖短期债务的倍数为0.57,短期偿债压力较大。

图表 5:公司美元债券发行情况一览(单位:万美元)

数据来源:Wind,融中财经整理

为了缓解偿债压力,融创就必须保持高周转的状态,而到了2020年,融创的运营能力明显下滑,资产周转率大幅下行到0.08,这对其偿债能力形成新的挑战。

融创中国开始治理虚胖,控负债、降杠杆

2019年,孙宏斌将“控负债、降杠杆”纳入到融创中国的三年规划里了。

公司开始谨慎并购,拿地速度也变慢,并试图将手中持有型项目出让,维持稳定的现金流。

2020年4月,融创中国以46.99亿元转让了金科集团11%的股权。

2020年上半年,融创中国新增土地储备约1730万平方米,新增货值约2330亿元,同比大幅下降约64%,趋于保守态势。

然而,其净负债率依然高企。

财报显示,截至2020年上半年,融创中国有息负债合计3203.3亿元;资产负债率为86.65%,较2019年末下降了1.46个百分点;净负债率为149%,虽然较2019年底大幅下降了23.3个百分点,但仍高于行业的平均水平。

不仅如此,为了迅速变现,曾经不屑将旗下物业公司上市变为赚钱工具的孙宏斌现也倒戈了。2020年8月6日,融创中国宣布旗下融创服务正式递交上市申请材料,启动赴港上市计划。目前,联交所已确认融创中国可以进行分拆上市。

可以看见,融创中国为了控杠杆使出了浑身解数。

而且,即便成功瘦身,那么,融创中国的未来持续发展也是一个问题。

对此,有业内分析人士表示,若三道红线严格执行,未来房企的融资规模将受到限制,这不仅影响到企业的拿地和融资战略,房企“高杠杆”的扩张模式也将终结。

一旦房企“高杠杆”的扩张模式终结,融创中国如何在房地产行业当中立足?没有了高周转标签的融创中国还是当年的融创中国吗?

事实上,早在2019年3月,孙宏斌就曾公开表示“拿地要非常小心”。但融创中国大规模拿地已经成了惯性,很难一下子“刹车”。

不过,值得注意的一点是,调控高压下,越来越多的地产开发商开始寻求企业新的业务增长点,纷纷开始尝试多元化经营,如进军汽车、IT、文旅,甚至是新零售行业等。而融创中国似乎并没有找到自己“转行”的目标。

孙宏斌曾在融创中国2015年中期业绩发布会上表示:“这个行业都在转型,但我不太明白他们转成什么。对于房地产行业来说,买地卖出去了就是轻资产,卖不出去就是重资产。这个行业是吸引资金最多的,我们没法转。”

在某次财报发布会上,孙宏斌表示,房地产行业依然看好,城镇化仍然在一个快速发展期,行业空间发展还很大,随着消费水平的提高,和融创一样做改善型和高端性的公司“占很大便宜”。

或许,正是由于其他巨头在忙着转型,也正好给了融创中国“攻城略地”的空间。不过,房地产行业究竟还有多大潜力可以为像融创中国这样营收破千亿的企业提供发展空间呢?毕竟,过多的资产都放在同一个行业,一旦出现波动,毫无疑问将蒙受巨大损失。

结语

整体来看,最近几年是融创中国高速发展期,公司营收、净利润增长较快,行业排名迅速上升,目前是国内排名前5的房企。但是,企业通过不断并购的狂奔式发展也存在着巨大的隐患,主要是资产负债率高企。在政府出台三条红线的压力下,融创不得不通过变卖股权、分拆上市的方式降低杠杆。那么,狂飙的融创慢下来之后还是当年的融创吗?