万科不复当年之勇

编者按:本文来自微信公众号“西部城事”(ID:xibuchengshi0518),作者西部菌。

城镇化下半场,城运在改写,地产逻辑也在生变。

正所谓春江水暖鸭先知,金字塔尖的地产巨头,他们的经营、发展和转型,也就成了重要的参照。

3月17日,万科公布了2019年的年报,交上了一份还算不错的答卷。但投资者和资本市场却并不买账,业绩并没有达到预期,成为主流的市场声音。

很显然,在郁亮所言的地产白银时代,用“活下去”来警醒自己的万科,正在面临一个任何房企都逃避不了的生存难题。

01

先来看主要业绩指标。

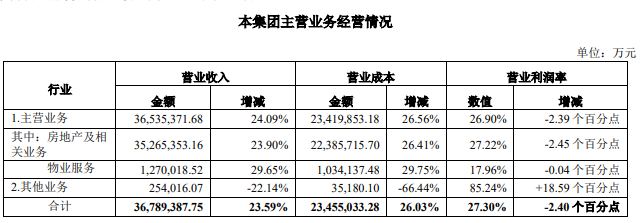

2019年实现营业收入3678.9亿元,归属于上市公司股东的净利润 388.7亿元,同比分别增长 23.6%和 15.1%。

其中房地产仍然是绝对的核心。全年的房产销售金额为6308.4亿元,相关业务营业收入为 3526.5亿元,占比达95.9%。近两年大力布局的物业服务,营业收入只有 127亿元。

来源:万科官网

而且注意,2019年全国的房地产市场增长空间,还在进一步压缩——商品房销售面积,同比下降0.1%;销售金额虽然同比增长6.5%,增速比2018年低1.5个百分点。

在市场收缩的前提下,占商品房市场4%份额的万科,2019年的销售面积和销售金额,分别增长1.8% 和 3.9%。

同时,万科在21个城市的销售金额位列第一,在12个城市排名第二。综合大小环境,以及房企的整体表现看,万科的业绩其实并不算差。

但奈何它是万科啊,巨无霸级别的房企,地产行业TOP3的存在,所以一直被寄予厚望,已经离开的王石,更是在去年声称,“公布的年报非常好”,为万科造势。

只是从数据对比来看,万科似乎有些不复当年之勇了,不仅没能达到3800亿元的市场营收预期,营收、净利润的增速都要低于2018年。

对乏善可陈的年报,资本市场则敏锐地予以了回应。18日,万科股价全天低开低走,收盘时下跌6.44%,跑输深证成指4.74个百分点。

万科的表现,就像一个优等生只考了80分,光看成绩不能说差,但距离优秀还相距甚远。

02

相较于喊出口号的2018年,“活下去”这三个字,在2019年似乎更加应景了。

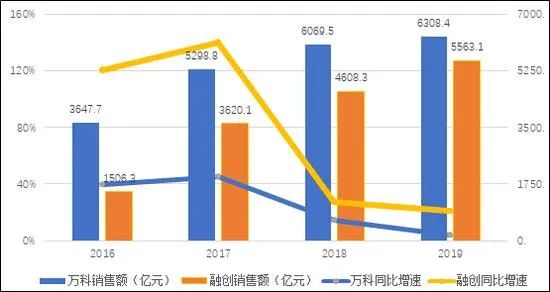

要知道,2018年万科的销售额增长虽然只有14.5%,但一两年之前,万科还是在以一种异常生猛的势头在攻城略地。比如2016年和2017年,其销售额增速分别达到39.5%、45.3%。

来源:万科年报

只过了短短两年,万科就从45.3%的增速掉到3.9%,创下了近几年的新低,可谓风云突变。

这其中当然有房地产市场收缩的宏观因素。问题在于,根据业绩快报,同一片蓝天下,同梯队的碧桂园和恒大仍维持在10%左右,而融创2019年的销售额增速,更是达到了21%。

在卖房这个主要业务上,2019年的万科,优势在变小,毛利率也在降低。27.2%的地产业务结算毛利率,比去年下降了2.5个百分点,甚至低于行业平均值。

隐忧还不止于部分业绩出现下滑。比如这次年报就显示,万科的区域公司之间,出现了一定的不均衡。

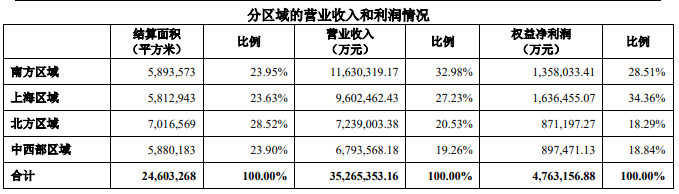

在万科的战略版图中,全国被切分为南方区域、上海区域、北方区域、中西部区域四块。其中销售金额占比分别为20.2%,32.42%,22.54%,23.88%。

来源:万科年报

作为万科总部所在地的南方区域,按理说有各方面的资源优势,然而销售份额近几年却陆续被反超,最终处于垫底状态。

万科解释称,2014年开始,土地出让越来越多的是综合体,纯住宅项目占比降低。综合体的开发回报周期更长,更考验经营能力,不再只是拿地盖房然后卖出去收钱如此简单了。

反过来看,这倒是再次证明,以“城乡建设与生活服务商”自我定位的万科,在住宅市场转入存量时代后,为了摆脱开发商的单一面孔,不得不牺牲赚钱的速度。

03

存量时代的房企,几乎都面临着两大终极难题:第一,如何应对市场的风险;第二,如何在房地产之外,寻找第二增长曲线。

以这两个视角来看,万科的年报里,可以说是写满了求生欲。

先说抗风险。众所周知,2019年随着调控收紧,融资渠道减少,同时2020年又是集中偿债的高峰期,资金问题和债务压力,压得很多中小型房企喘不过气来。

对比那些低成本、高周转,疯狂加杠杆,导致债务率居高不下的房企,万科的稳健指数可以说是独自一档。

年报显示,2019年万科筹资活动现金流入为1233.94亿,同比下降27.12%。而且在融资规模下降,主动降杠杆控风险的同时,万科还在拼命还债。

去年全年,万科筹资活动现金流出为1567.32亿,同比增加25.88%。借钱的力度降低,还钱的力度加大,这一降一升,导致万科筹资活动产生的现金流量净额为负的333.38亿元。

在控制债务规模时,万科手上还有让大多数房企难以望其项背的流动资金。2019年万科持有的货币资金高达1661.9 亿元,远远高于一年内到期的流动负债。

无论是对企业还是对个人,在任何时候,一旦遭遇疫情之类的黑天鹅事件,面对资金链断裂的危险,现金流都将是化解风险的关键。

少借钱,多还钱,现金为王,万科的小心翼翼和审慎,倒是也再次显示出,它对于市场风险的高度警觉。所以尽管部分指标下滑,但万科的抗风险能力,却得到了反向提升。

来源:wind

在风险控制的同时,为了“活下去”的万科,早已不再满足于做“三好住宅供应商”。和很多房企一样,它的战略多元化野心,在物业项目上体现的较为明显。

相对于商品房的一锤子买卖,物业的确是一块可以持续产生收益的肥肉。为了在房地产之外寻找新的增长点,万科喊出了千亿物业营收的野心,近日更是疯传收购协信天骄物业股权。

不过这条新的增长曲线,还不太成气候。2019年,万科物业的营收只有127亿元,离突破千亿大关为时尚远。拓宽生计的尝试,依旧任重道远。

04

万科的求生欲,让它看上去不像一个TOP3的巨头。但也正是这份稳健,照见了地产市场未来竞争发展的凶险。

事实上,在风险预见方面,万科可谓一贯的先行者。它最早打出了白银时代的概念,最早光明正大的表示“活下去”,也率先大规模地持有现金。

和因高速扩张被指“激进”的融创相比,哪怕有被迎头赶上的风险,万科的每一步操作,也可以说是小心驶得万年船。

来源:网络

但无论激进还是保守,都改变不了房地产来钱快的原始特征。现在黄金时代结束,躺着挣钱成为泡影。哪怕在物业、物流等多个领域多线开工,也未必能够填补增速下滑的缺口。

万科的年报开篇写到,没有成功的企业,只有时代的企业。这话大体没错。

时代瞬息万变,任何行业都有它的周期。万科的求生欲,只是这个年代房企生存环境变化的一个缩影。

不管是依旧扩张,还是开始收缩战线,储备粮草过冬,行业转折点正在加速到来。

要“活下去”的,远远不止万科。