中国对外开放A股市场可以追溯到2002年底QFII的诞生,2006年又推出QDII。2014年11月沪港通启动,2016年12月深港通也开通,同时取消沪(深)港通年度总额限制。2018年再将沪(深)港通的日交易限额扩大4倍。2019年沪伦通实施并取消了QFII及RQFII的总额限制。简言之,A股市场的开放在稳步扩大。

市场自由化理论认为开放本国资本市场,尤其对发展中国家而言,可以带来以下的好处:

第一,可以获得国际资本以弥补国内资本不足,降低资本成本,从而扩大投资,促进经济发展。

第二,国际投资者,特别是注重长期回报的机构投资者,一般都更有投资经验,有他们参与投资能使国内市场更加成熟,更趋理性,并提高当地公司的治理水平。

第三,可以增加流动性,增强本国市场在国际上的地位和竞争力,不仅吸引国外投资来国内市场交易而且吸引国外公司来本国市场上市。

第四,给国内外投资者更多的选择。

然而,上述理论与中国开放A股市场的实践多不相符。

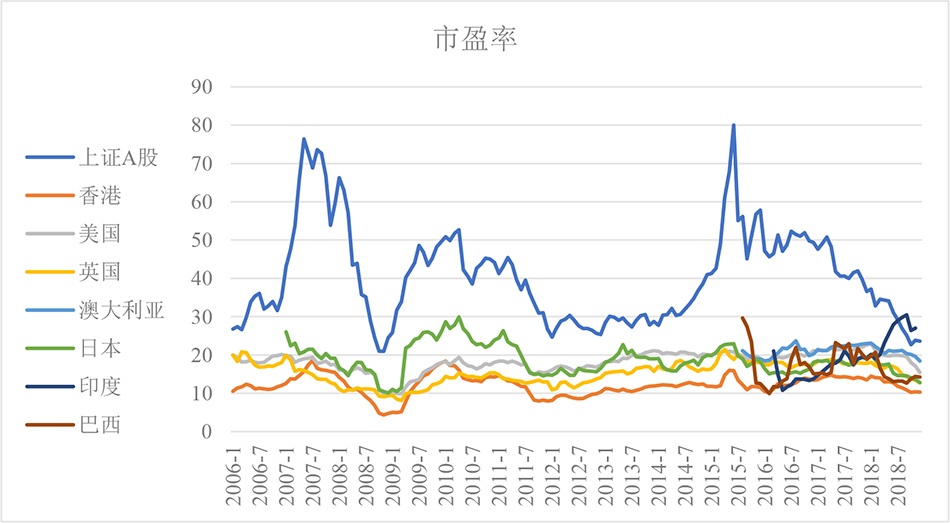

首先,中国在2003年之后并不缺乏资本。无论是储蓄率还是投资率,中国在主要经济体中都是最高(见图1),且储蓄高于投资(见图2)。中国的外汇储备在2003年后也迅猛增加(见图3),到2006年已超过日本,成为世界最大的外汇储备国。中国股票市场的平均市盈率也远高于世界各主要市场(见图4)。这些都说明中国不差钱,且股票融资成本较低。因此,开放A股市场不应该是是为了降低资本成本,引入外资来弥补国内投资不足。

图1 世界主要经济体储蓄率

图2 中国储蓄与投资水平

注:左坐标轴表示“投资额”和“储蓄额”,右坐标轴表示“储蓄-投资”

图3 世界主要经济体外汇储备水平

图4 世界主要市场市盈率水平

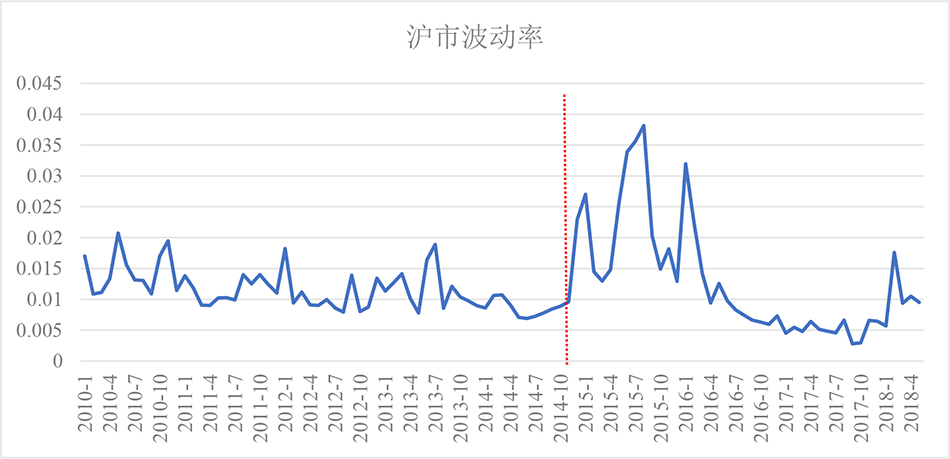

其次,资本的主要目的是逐利,而不是抑制投机或使市场更趋理性,尽管在逐利过程中可能产生这方面的效果。外资也不例外,如果外资认为通过理性投资,长期持有,加强监督来获利,不如通过投机套利来得事半功倍,他们没有理由不那么做。迄今为止,学术界并未发现强有力的证据表明外资机构投资者在中国对所持公司管理层构成强有力的制约。事实上,中国公司大都有控股股东,机构投资者的地位相对不那么重要。即使当年五大行股改上市时引入的战略投资者多在锁定期满后卖股走人。另外,A股在2006-2007年间发生过一次投机狂潮,而2015年,在沪港通开通后不久又发生一次,其涨跌幅不亚于2006-2007年那一次,而且这还是在证监会的强力干预下的结果。波动率的高低常被用来衡量投机活动的强弱,沪港通后A股市场的波动率未见减小(见图5)。最重要的是A股市场的市盈率明显高于中国香港和欧美市场,而且高于与之对应的B股、H股及红筹股。从资产配置的角度来说。外国投资者可以在海外上市的千余家中资股中找到更便宜的A股替代品。尽管配额不高,但2013年以后QFII的额度从来没有用满过,这也从一个侧面说明A股对国外机构投资者的吸引力并不强,来的多是投机客。

图5 沪港通开通前后沪市波动率水平

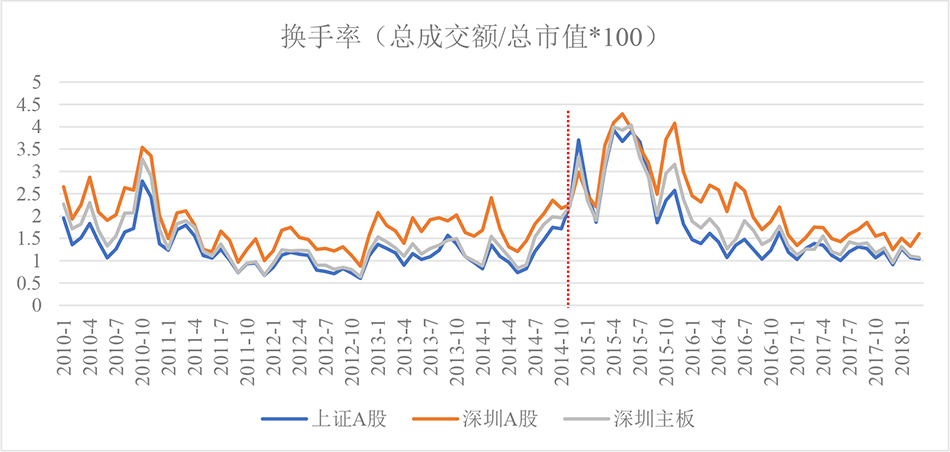

再次,在沪港通开通后沪市日交易量中外资所占比列平均低于5%,最高不到8%(深市更低)。因此外资对A股市场的流动性影响有限。如果沪港通增强了流动性,那么,它对标的股的影响应该大于非标的股。同理,沪港通对沪市的影响应该大于深市。但图6显示沪港通开通后,其标的A股(SHC)的换手率较之非标的A股(非SHC)并无明显增加(前三个月除外)。图7进一步显示沪市和深市的换手率也无显著差异,且大致同步波动。事实上,沪市标的股的平均换手率在沪港通开通后的两年,明显低于非标的股的换手率,这也与南下资金大于北上资金的情况相吻合。交易所国际竞争力提高的一个重要标志,就是能吸引大量外国公司来上市,如伦交所、纽交所和纳斯达克。沪深两市的市盈率高,在吸引外国公司来上市交易方面应该有些比较优势。

图6 沪港通开通前后沪市标的A股和非标的A股换手率水平

图7 沪港通开通前后沪市换手率水平

最后,开放A股市场确实给了国内外投资者更多的选择,但由于开放规模的限制,其边际效果并不是很大。对境外投资者来说,在2018年以前限制较多,另外A股的高市盈率以及广泛存在的替代品也减少了境外投资者对A股的需求。对内地投资者而言,限制更多一些。一是QDII及沪(深)港通现在仍有日额度限制。再则,投资标的大都是港股,而且只是部分港股。最后,内地投资者还有资格限制,个人投资者必须拥有50万元以上的金融资产方能投资港股。即便如此,南下资金还是大于北上资金,说明沪(深)港通还是给内地投资者提供了实惠。据此推断,进一步放宽国内投资者对海外股票投资的限制倒是有助于抑制国内市场的投机,当然也会增加资本外逃的风险。另外,RQFII、沪(深)港通等确实为境外人民币持有者提供了更多的投资选择,但规模有限且大多投向债券市场。这些人民币持有者是否投资A股主要取决于公司质量及性价比。并非让他们投,他们就一定投。

综上所述,开放A股市场并非如传统理论预期的那样,降低资本成本,增加资本净流入,提高流动性,使市场更理性。开放A股市场确实给了国内投资者更多的选择,但边际效用有限。当然,沪(深)港通增加了对港股的需求,活跃了香港市场,对巩固并提高香港国际金融中心的地位有所帮助,但这不应该是开放A股市场的主要目的。

那么,为什么要开放中国的A股市场呢?就目前情况来看,基本上是给国内外投资者提供多一些的选择。从长远来看,应该是中国整体金融国际化战略的一部分,即全面放开资本管制,实现人民币国际化。全面开放意味着股市可能会受到国际热钱和资本外逃的冲击,目前的开放可看作是一种有限的压力测试。同时,开放A股市场也是为中国股市参与全球竞争做准备。

(作者孙谦为复旦大学管理学院教授,孙翔宇为复旦大学管理学院博士生)